2023/11/21 3:05:00

2023/11/21 3:05:00

导读:在想念食品IPO撤回申请终止后,目前沪深两市在审的“食品制造”行业中也仅有3家拟IPO企业还在苦撑。这三家依然还在沪深两市IPO待审队伍中等待奇迹的食品制造企业,其接下来的命运如何,是否会有突破“限制类”上市审核标准的公司出现,也成为了业内急切想要知道的答案。

本文由叩叩财讯(ID:koukouipo)独家原创首发

作者:方知跃@北京

编辑:翟 睿@北京

虽然对于“IPO红绿灯行业审核标准”,监管层并未正面承认过,但从今年2月以来多家食品、家具、餐饮企业纷纷主动终止上市的结果来看,相关监管政策的落地似乎已成为了业界的共识。

所谓“IPO红绿灯行业审核标准”,即是于2023年2月在主板注册制改革落地前后所出炉的一则有关“证监会对主板申报进行行业限制”的“传闻”。

据上述传闻称,证监会将拟主板IPO企业分为了四大类,即禁止类、限制类、允许类和鼓励类,禁止类即为“红灯行业”,限制类为“黄灯行业”,而允许类和鼓励类则为“绿灯行业”。

红灯行业的“禁止类”,便是明确具有类似特征的拟IPO申报企业将不被监管层受理的,如“明显不符合板块定位”;“控股股东、实际控制人或第一大股东涉及敏感股东”者以及等等。黄灯行业的“限制类”则是指“可以正常受理但不鼓励,需严格掌握、不能绝对化,合理引导中介机构推荐其中研发能力强、行业地位突出的企业,总体少报慎报,必要时履行请示报告程序”。

上述消息一出,当即引发市场热议,其中最为关注的焦点之一则集中在对被归类于“限制类”行业的餐饮、食品企业是否也将遭到“一刀切”的讨论——近年来,被划归于涉“红灯行业”的大多为早前便明令禁止上市的行业,而将“产品为食品、家电、家具、服装鞋帽等相对传统、行业壁垒较低的大众消费类企业”和“从事快销餐饮连锁业务企业”明确判定为上市“限制类”,则是头一遭。

叠加在上述消息传出之时,沪深两市尚有十余家餐饮、食品企业正在拟IPO排队待审的队伍中计划寻求A股上市,这十余家被传闻“受限”企业的上市命运自然颇受关注——这些企业IPO的结果,不仅将印证着上述传闻的真实性,也将成为投行及拟上市企业把控审核口径的风向标。

2023年11月20日晚间,又一家食品企业宣布IPO终止,便再一次印证了上述审核标准的“真实性”。

这一次不得不面对上市失败结果的是想念食品股份有限公司(下称“想念食品”)。

作为一家主营挂面和面粉产品研发、生产和销售的企业,想念食品成立于2008年,其称目前已经推向市场的近 400 款挂面产品,覆盖了不同消费偏好和消费层次的客户群体。

想念食品已经是在2023年2月以来继紫林醋业、大洋世家、沃隆食品、德州扒鸡、正大集团、美鲜来食品、福洋生物、老娘舅、老乡鸡等一大批企业上市失败后,第十家以主动撤回上市材料或被保荐机构主动撤销保荐申请而饮恨A股IPO的食品餐饮类企业。

想念食品的此次IPO之旅正式开启于2022年6月底,彼时,其与福洋生物、老娘舅、德州扒鸡等食品餐饮类企业几乎同批次向证监会递交了沪市主板上市的申请。

在等待了近20个月后,在同行业企业纷纷因“限制类”企业而铩羽上市时,想念食品最终还是未能成为传闻中“研发能力强、行业地位突出的企业”。

据叩叩财讯统计,自今年初食品制造业和餐饮行业被纳入到IPO审核“限制类”行业以来,近一年时间以来,尚未有隶属于该类行业的企业成功突破IPO审核的限制而实现上市。

“大多数‘受限类’企业其实较早之前便知道自己继续推进上市已经很困难了,之所以一直不愿意主动撤回上市申请,除了心存侥幸试图‘以时间换上市空间外’,对赌协议的‘威胁’也是主要原因之一。”一家赶在想念食品之前撤回上市申请的食品制造业企业的相关人士向叩叩财讯透露,大部分餐饮、食品类拟上市企业,都与其外部投资股东签署了对赌协议的恢复条款,触发恢复条款的条件便是上市失败,这也就意味着,如果企业一旦IPO终止,将面临的是对赌失败后的高昂代价。

据叩叩财讯获悉,想念食品同样也与其重要股东签署了附有恢复条款的对赌协议,想念食品此次IPO的终结,便已经预示着其与外部投资者对赌上市的失败。

在一周之前的11月13日,知名中式快餐连锁企业老娘舅被保荐机构中信证券撤销了保荐申请后终止IPO,至此,沪深两市IPO在审的餐饮企业已正式断档(详见叩叩财讯相关报道《中信证券“强撤”老娘舅上市保荐!A股最后一家排队待审拟IPO的餐饮企业铩羽:难符主板定位已成硬伤,对赌恢复条款一触即发退路何在?》)。

在想念食品IPO撤回申请终止后,目前沪深两市在审的“食品制造”行业中也仅有3家拟IPO企业还在苦撑。

这三家依然还在沪深两市IPO待审队伍中等待奇迹的食品制造企业,其接下来的命运如何,是否会有突破“限制类”上市审核标准的公司出现,也成为了业内急切想要知道的答案。

1)对赌上市失败的想念食品

按照传闻中的“IPO红绿灯行业审核标准”,想念食品IPO的铩羽并不意外。

正如相关标准对“限制类”企业上市所要求的那般,需“研发能力强、行业地位突出的企业”。

主营挂面和面粉产品的想念食品,显然是一家传统的、行业壁垒较低的大众消费类企业,虽然其自身并不这么认为,且在此次IPO的申报材料中坚称自己具有“准入资质”、“品牌”、“销售渠道”和“技术”四大壁垒,但并不出众的市场份额和捉襟见肘的研发投入,却显然不符合“行业地位突出”和“研发能力强”的硬性要求。

在此次IPO招股书(申报稿)中,想念食品号称自己在挂面行业中已经具备了较好的市场竞争优势及地位——2021年中,在全国 24 家挂面企业中产量排名第三。

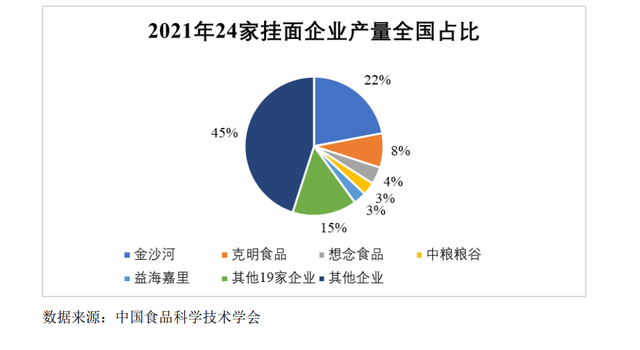

但据想念食品引证自身市场地位的中国食品科学技术学会 2021 年统计数据显示,想念食品所占挂面行业的市场份额虽的确居于第三,但其与第一和第二的差距颇大,且与排名其后的几家企业差距甚微,基本皆同属于行业内的第三阵营了。

据上述统计数据显示,目前,占据国内挂面市场份额最大的为金沙河集团(下称“金沙河”),2021年,金沙河在国内挂面市场的占有份额达到了22%。排在金沙河之后的,则是已上市企业克明食品,其在国内挂牌市场的份额占比在2021年为8%。

反观想念食品,其2021年国内挂面市场的份额占比仅为克明食品的一半,即为4%。

一边与金沙河、克明股份市场份额差距巨大,另一边,中粮粮谷和益海嘉里虽市场份额排在想念食品之后,但差距仅有1个百分点——中粮粮谷和益海嘉里在2021年国内的挂面市场份额中皆已达到了3%。

就想念食品的另一主营业务面粉加工而言,目前虽未有国内公开的行业排名数据,但仅从其与国内几家小麦加工企业的加工产能相较,便可侧面得知其也同样难言“地位突出”。

公开数据显示,目前我国小麦加工企业小麦加工产能较高的企业有五得利、益海嘉里、金沙河和中粮粮谷等企业,2021年,这四家企业的小麦加工产能分别为 8 万吨/天、3.17 万吨/ 天、2 万吨/天、1.7 万吨/天,但想念食品在截至 2021 年底时,其小麦加工产能才仅为1825 吨/天。

在最能衡量一家企业研发实力的指标——研发投入上,想念食品也同样是同行可比企业中最为“吝啬”的。

据想念食品此次IPO公布的数据显示,在其此次IPO的报告期内,其尚未有一年研发投入超过千万的,2019年至2021年中,其研发投入分别仅为996.25万、885.86万、952.23万,三年中,其研发投入的复合增长率不增反减为负增长。

2022年上半年,想念食品同行可比企业明克食品、桃李面包、三元食品、双塔食品的研发费分别为1622.9万、1561.24万、1605.3万和2993.86万,占当期营收比重分别为0.67%、0.49%、0.42%和2.52%,同期想念食品的研发投入仅为413.18万,占其营收比重仅有0.41%。

除了研发能力难言强大、行业地位不算突出外,近年来,不断走低的主营业务毛利率也成为了想念食品IPO最终终止的导火线。

“对于拟主板上市的企业来说,需要符合主板‘大蓝筹’的定位,在盈利规模和能力上,皆有较高的要求,尤其是针对‘限制类’企业,要想在监管审慎以待的严控下证明自己符合相关条件,就必须拿出比普通企业更为优质的基本面。”一位接近于监管层的资深投行人士告诉叩叩财讯。

据叩叩财讯获悉,想念食品虽在2022年中净利润最终也保持了过亿的规模,但却毛利率却一直徘徊在底位,尤其是2022年下半年中,更是不得不令人怀疑其为做高利润而不得不采取“薄利多销”的可能。

在2019年至2021年中,想念食品主营业务的毛利率从最初的21.72%一路下滑至仅有15.6%.

2022年上半年,好不容易其主营业务毛利率回升至了17.89%,但在2022年下半年又急速恶化,使得2022年全年主营业务的毛利率最终依然仅录得15.82%。

也许是2022年下半年“薄利多销”策略的生效,想念食品也最终在2022年中止住了净利润继2021年后的继续下滑。

据想念食品披露,在2020年其以19.47亿的营收获得1.71亿的净利润后,2021年便出现了利润的大幅滑坡,当年在营收22.22亿的基础上,扣非净利润仅有9292.7万。2022年上半年,在眼看营收和利润皆不如2021年全年的一半之时,2022年下半年,牺牲部分毛利率的代价也的确暂时稳住了想念食品利润的继续下滑趋势,最终给其带来了26.18亿的营收和1.32亿的净利润。

不过,这一切的努力,在“限制类”企业上市审慎的标准下,想念食品依然是徒劳。

在主动撤回IPO申请之后,想念食品将不得不面对的便是上市失败所带来的对赌协议的恢复。

国际金融公司International Finance Corporation简称“IFC”为目前想念食品中持股比例最大的外部投资机构,截止到想念食品正式宣布IPO失败当日,国际金融公司共持有想念食品980万股,占其总股本的9.14%。

想念食品大股东及其实控人等一干人等曾在2017 年 9 月 15 日与国际金融公司签署了有关对赌的承诺协议,约定了业绩承诺、出售权、转让权、不可撤销义务等股东特殊权利条款。

其后,为了IPO审核的需要,想念食品曾对国际金融公司的上述相关对赌协议进行了清理,但最终并未做到“自始无效”,而是依然保留了恢复条款,即想念食品“未获得中国证监会对想念食品上市申请材料的受理,或者想念食品的上市申报材料被撤回,或者想念食品上市申请被驳回,或者中国证监会受理了想念食品的上市申请但是未在解除生效日期起的 18 个月内完成上市批准的”,其与国际金融公司的“对赌”承诺协议的效力即自行恢复。

2)谁将成为下一个食品行业上市终止者?

想念食品最终未能成为“限制类”企业上市的突破者,在剩余的仅三家IPO依然在审的食品制造企业中,谁会是下一个想念食品?是否又有谁会成为打破IPO审核“瓶颈”者呢?

目前的情势之下,这三家正在申请拟IPO的食品企业显然随时都有终止的风险。

是否有破局者,目前尚难预言,但这三家仅存的“硕果”中,最受外界瞩目的则当属四川白家阿宽食品产业股份有限公司(下称“阿宽食品”),其也是在之前所有拟IPO的食品企业中,与想念食品主营业务最为相似的。

主要生产方便面、方便粉丝、方便米线、自热食品的阿宽食品,成立于2016年。

此次IPO,其计划通过发行不超过3194万股新股募集6.65亿资金。

从营收和利润规模来看,阿宽食品甚至是难以与想念食品比肩的。

在2020-2022年中,阿宽食品的营收规模分别为11亿、12.1亿和12.4亿,对应的扣非净利润分别为7626.49 万元、5896.69 万元和 6659.03 万元。

阿宽食品这家无论盈利能力和融资规模在拟上市食品行业中皆不出众的企业之所以成为市场焦点,最主要的原由不仅是其在“限制类”标准下支撑至今,更重要的是其背后拥有国内知名投资机构高瓴资本、同创伟业等的加持,连贵州茅台旗下的茅台建信也现身其股东名单之中。

有了诸多明星股东的加持,阿宽食品从当初递交IPO申请以来,便自带光环。

在冲击上市之前,阿宽食品在2020年前后进行密集的引入战略投资者计划。

也正是通过这一系列的增资扩股和股权转让,同创伟业旗下的相关投资机、高瓴旗下的高瓴怿恒、茅台旗下的茅台投资在内的多家资方,成为了阿宽食品的股东。

其中,同创伟业旗下投资平台南海成长、青岛同创、奉化投资分别持有目前阿宽食品6.37%、0.76%、4.37%的股份,为持股份额最大的外部投资平台。

高瓴旗下的高瓴怿恒则持有阿宽食品594.8万股占其总股本的6.2%,为阿宽食品第三大股东。

茅台投资在阿宽食品中的持股数相较于同创伟业和高瓴较少,但仍以114万股的持股数,持有其1.19%的股份。

这阵容豪华的股东名单,固然会增添阿宽食品闯关上市的几分胜算,但如果其一旦IPO失败,“对赌”的反噬,将可能让阿宽食品及其实控人付出惨重的代价。

与想念食品等企业类似,阿宽食品与这些外部投资人所签署的“对赌”协议也并未彻底终止并自始无效,也都附带了协议恢复条款,恢复的条件同样也是以IPO的成败为准绳。

无论是同创伟业、高瓴投资还是茅台投资,这些外部投资机构对阿宽食品之所以趋之若鹜,皆与其彼时强烈的上市预期相关,作为阿宽食品的实控人陈朝晖,也与这些机构投资者签订对赌协议,并承诺若未实现在境内公开发行并上市,则需回购投资者所持股份。

2021年6月,阿宽食品及陈朝晖与上述投资者们签署补充协议,约定终止相关对赌协议。但同时,陈朝晖与南海成长、高瓴怿恒、茅台投资等相关投资者签署了附生效条件的回购协议,约定若阿宽食品未能成功上市,投资者有权要求陈朝晖进行股份回购。

阿宽食品在对深交所的首轮IPO问询函回复中承认,如陈朝晖履行回购义务,需回购相关投资者持有公司总股份的33.41%。若以2023年12月31日为回购条件触发日进行测算,回购资金合计约为6.14亿元。陈朝晖通过处置个人资产可获取的资金合计约1.3亿元,扣除该笔款项及分红后,陈朝晖仍需资金的缺口合计约为4.29亿元,要筹集这笔资金,陈朝晖需通过减持42.97%阿宽食品股份的方式才能筹措。

“从目前一家又一家食品餐饮行业上市失败的趋势看,阿宽食品IPO面临的境况是越来越不乐观的,即便其能继续坚持不撤回IPO申请,但在短期内,是很难实现IPO审核的突破的。”上述资深投行人士认为,目前已经被终止的多家食品类企业中,就基本面和行业地位来说,大部分都不亚于阿宽食品,这也恰恰是“限制类”企业最为看重的“突破”要点。

(完)

Copyright © 2008-2020 【新宝配资】深圳海商汇创新投资有限公司 粤ICP备18158468号-1 股市有风险,投资需谨慎